El modelo 347 es una declaración informativa de operaciones con terceras personas

Al tratarse de una declaración informativa, no existe pago (o devolución) de importe alguno.

Mediante este modelo se informa a Hacienda de operaciones en las que se hayan superado 3.005,06€ (suma de todas las operaciones del ejercicio, IVA incluido, con el cliente o proveedor) durante el ejercicio anterior.

Obligados a presentar el modelo 347

Los empresarios y profesionales que desarrollan actividades económicas presentarán este modelo cuando, respecto a otra persona o entidad hayan realizado operaciones que en su conjunto hayan superado los 3.005,06€.

Asimismo, deberán presentar el modelo 347 las entidades o establecimientos privados de carácter social y las comunidades de propietarios por las adquisiciones de bienes y servicios que efectúen al margen de actividad empresarial o profesional cuando su importe haya superado los 3.005,06€ (excluido suministro de agua, energía eléctrica, combustible y seguros).

Excepciones

No han de presentar el modelo 347:

- Quienes realicen en España actividades empresariales o profesionales sin tener en territorio español la sede de su actividad económica, un establecimiento permanente o su domicilio fiscal o, en el caso de entidades en régimen de atribución de rentas constituidas en el extranjero, sin tener presencia en territorio español.

- Las personas físicas y entidades en atribución de rentas en el IRPF, por las actividades que tributen en el IRPF en estimación objetiva y, simultáneamente, en el IVA por los regímenes especiales simplificado o de la agricultura, ganadería y pesca o del recargo de equivalencia, salvo por las operaciones por las que emitan factura.

? No obstante, los sujetos pasivos acogidos al régimen simplificado del IVA deben incluir en el modelo 347 las adquisiciones de bienes y servicios que sean objeto de anotación en su libro registro de facturas recibidas.

- Quienes no hayan realizado operaciones que en su conjunto, respecto de otra persona o entidad, hayan superado la cifra de 3.005,06€ durante el año natural o de 300,51€ durante el mismo periodo, cuando, en este último supuesto, realicen el cobro por cuenta de terceros, de honorarios profesionales o de derechos de la propiedad intelectual, industrial o de autor u otros por cuenta de sus socios, asociados o colegiados.

- Quienes hayan realizado exclusivamente operaciones no sometidas al deber de declaración.

- Quienes deban informar sobre las operaciones incluidas en los libros registro del IVA (salvo los que resultan obligados por aplicación del artículo 36 del REAL DECRETO 1065/2007, de 27 de julio

- Quienes estén obligados a llevar los Libros registro de IVA a través de la sede electrónica de la AEAT mediante el Suministro Inmediato de Información (SII).

¿Qué es objeto de declaración?

Los obligados a presentar el modelo 347 deberán relacionar todas aquellas personas o entidades con quienes hayan efectuado operaciones que en su conjunto para cada una de dichas personas o entidades hayan superado la cifra de 3.005,06€ durante el año natural correspondiente.

La información se ha de suministrar desglosada trimestralmente. Se computarán de forma separada las entregas y las adquisiciones de bienes y servicios.

[ IMPORTANTE ] Declararán sobre una base de cómputo anual:

- Los sujetos pasivos que realicen operaciones a las que sea de aplicación el régimen especial del criterio de caja de la LIVA.

- Las entidades a las que sea de aplicación la Ley sobre la propiedad horizontal.

- Los sujetos pasivos que sean destinatarios de las operaciones incluidas en el régimen especial del criterio de caja.

Tendrán la consideración de operaciones tanto las entregas de bienes y prestaciones de servicios como las adquisiciones de los mismos. En ambos casos, se incluirán las operaciones típicas y habituales, las ocasionales, las operaciones inmobiliarias y las subvenciones, auxilios o ayudas no reintegrables que puedan otorgar o recibir.

NO se deben declarar las siguientes operaciones:

- Aquellas que hayan supuesto entregas de bienes o prestaciones de servicios por las que los obligados tributarios no debieron expedir y entregar factura, así como aquellas en las que no debieron consignar los datos de identificación del destinatario o no debieron firmar el recibo emitido por el adquirente en el régimen especial de la agricultura, ganadería y pesca del Impuesto sobre el Valor Añadido.

- Aquellas operaciones realizadas al margen de la actividad empresarial o profesional del obligado tributario.

- Las entregas, prestaciones o adquisiciones de bienes o servicios efectuadas a título gratuito no sujetas o exentas de IVA.

- Los arrendamientos de bienes exentos del Impuesto sobre el Valor Añadido realizados por personas físicas o entidades sin personalidad jurídica al margen de cualquier otra actividad empresarial o profesional.

- Las adquisiciones de efectos timbrados o estancados y signos de franqueo postal, excepto los que tengan la consideración de objetos de colección.

- Las operaciones realizadas por las entidades o establecimientos de carácter social y que correspondan al sector de su actividad, cuyas entregas de bienes y prestaciones de servicios estén exentos de dicho impuesto, sin perjuicio de lo establecido en el apartado 1 del artículo 31 del REAL DECRETO 1065/2007, de 27 de julio

- Las importaciones y exportaciones de mercancías, así como las operaciones realizadas directamente desde o para un establecimiento permanente del obligado tributario situado fuera del territorio español, salvo que aquel tenga su sede en España y la persona o entidad con quien se realice la operación actúe desde un establecimiento situado en territorio español.

- Las entregas y adquisiciones de bienes que supongan envíos entre el territorio peninsular español o las islas Baleares y las islas Canarias, Ceuta y Melilla.

- En general, todas aquellas operaciones respecto de las que exista una obligación periódica de suministro de información a la Administración tributaria estatal y que como consecuencia de ello hayan sido incluidas en declaraciones específicas diferentes a la regulada en esta subsección y cuyo contenido sea coincidente.

A tener en cuenta / especialidades:

- Las sociedades, asociaciones, colegios profesionales u otras entidades que, entre sus funciones, realicen la de cobro, por cuenta de sus socios, asociados o colegiados, de honorarios profesionales o de derechos derivados de la propiedad intelectual, de autor u otros, deberán incluir en la declaración anual de operaciones con terceras personas, los pagos a que se refiere dicho precepto, siempre y cuando el total de la cantidad satisfecha a cada persona imputada haya superado la cifra de 300,51€.

- La obligación de declarar respecto de las entidades a las que sea de aplicación la Ley 49/1960, de 21 de julio, sobre propiedad horizontal, NO incluirá las siguientes operaciones:

- Las de suministro de energía eléctrica y combustibles de cualquier tipo con destino a su uso y consumo comunitario.

- Las de suministro de agua con destino a su uso y consumo comunitario.

- Las derivadas de seguros que tengan por objeto el aseguramiento de bienes y derechos relacionados con zonas y elementos comunes.

- La obligación de declarar respecto de las entidades o establecimientos privados de carácter social a que se refiere el artículo 20.Tres de la Ley 37/1992, NO incluirá las siguientes operaciones:

- Las de suministro de agua, energía eléctrica y combustibles.

- Las derivadas de seguros.

Plazo de presentación del modelo 347

[ Orden HFP/1106/2017, de 16 de noviembre ]

El modelo 347 se presentará en FEBRERO en relación con las operaciones realizadas en el año anterior.

[ NOVEDAD ] El BOE del 31/10/2018 publica la Orden HAC/1148/2018, de 18 de octubre, por la que se modifica el plazo de presentación del modelo 347. Se presentará en el mes de febrero de cada año en relación con las operaciones realizadas durante el año natural anterior, sin perjuicio de lo dispuesto en el artículo 17.2 de la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria.

Esta Orden entra en vigor el 01/11/2018, siendo de aplicación por primera vez para la declaración del modelo 347 correspodniente a 2018.

Forma de presentación del modelo 347

El modelo 347 se presentará por Internet con certificado electrónico (obligatorio para sociedades anónimas y limitadas, grandes empresas y adscritos a la DCGC y Administraciones Públicas,) o también con sistema Cl@ve PIN para personas físicas.

Para comunidades de propietarios también puede presentarse mediante el envío de un mensaje SMS siempre que no se superen los 15 registros.

¿Cómo se rellena?

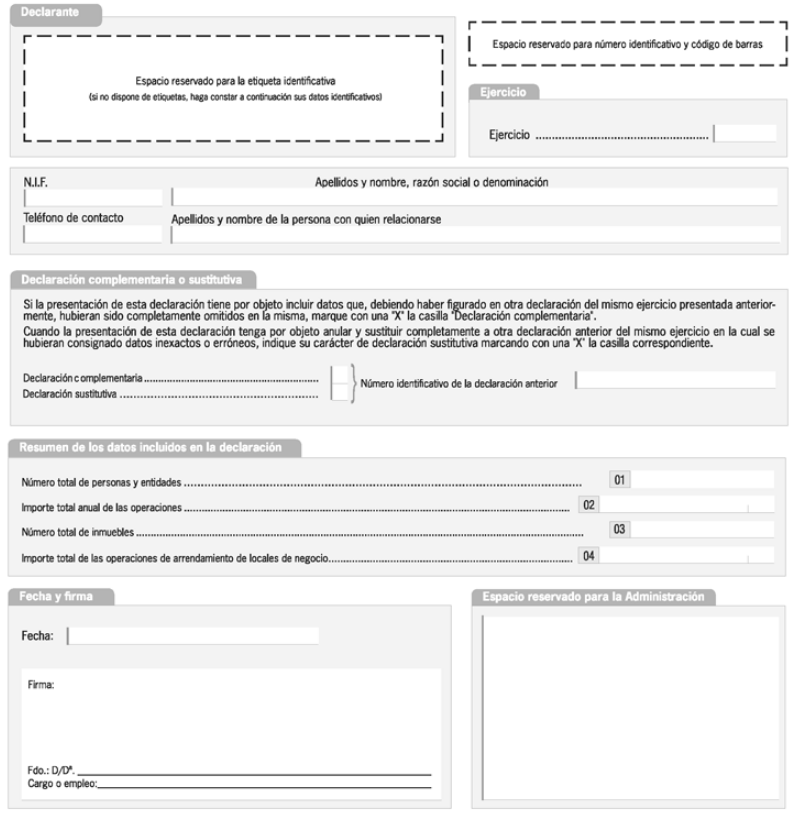

PÁGINA 1.

- Identificación (Declarante, ejercicio,..)

- Declaración complementaria o sustitutiva

- Resumen de los datos

[1] Número total de personas y entidades: Nº total de clientes y/o proveedores que contiene la declaración.

[2] Importe total anual de las operaciones: Importe de la suma de las operaciones

[3] Número total de inmuebles: Si es el caso, se indicará el nº de inmuebles a los que se alude en la declaración

[4] Importe total de las operaciones de arrendamientos de locales de negocio: Suma de los importes de todos los alquileres de negocio.

- Fecha y firma

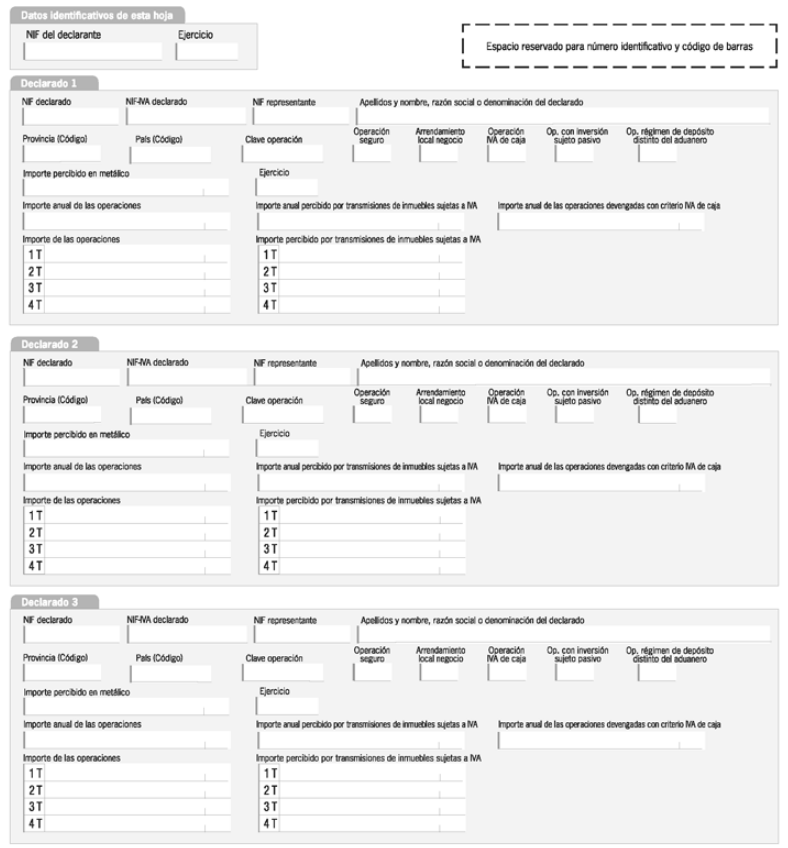

PÁGINA 2.

RELACIÓN DE DECLARADOS

- Datos identificativos

- Identificación del declarado

- NIF declarado

- NIF representante: Se cumplimentará exclusivamente cuando el declarante sea un menor de 14 años, debiendo consignarse en esta casilla el NIF de su representante legal (padre, madre o tutor)

- Nombre o Razón fiscal: Para personas físicas se ha de consignar el primer apellido, el segundo y el nombre completo. Para personas jurídicas y entidades en régimen de atribución de rentas, se ha de consignar la razón social o la denominación completa de la entidad, sin anagramas.

- Provincia: En el caso de residentes o no residentes que operen en territorio español mediante establecimiento permanente, se consignarán los dos dígitos que correspondan a la provincia o, en su caso, ciudad autónoma, del domicilio fiscal del declarado (dos primeros dígitos del código postal)

- País: En el caso de no residentes que no operen en territorio español mediante establecimiento permanente, (clave 99 en la casilla Provincia), se consignará el código del país de residencia

- Clave Operación:

[A]: Compras: adquisiciones de bienes y servicios superiores a 3.005,06 euros.

[B]: Ventas: entregas de bienes y prestaciones de servicios superiores a 3.005,06 euros.

[C]: Cobros por cuenta de terceros superiores a 300,51 euros.

[D]: Adquisiciones de bienes o servicios al margen de cualquier actividad empresarial o profesional superiores a 3.005,06€, realizadas por Entidades Públicas, partidos políticos, sindicatos o asociaciones empresariales, por entidades a las que sea de aplicación la Ley 49/1960, de 21 de julio sobre la propiedad horizontal, y por las entidades o establecimientos privados de carácter social a que se refiere el artículo 20.Tres de la Ley 37/1992 de 28 de diciembre

[E]: Subvenciones, auxilios y ayudas satisfechos por las Administraciones Públicas superiores a 3.005,06 euros. (Clave de uso exclusivo para Administraciones Públicas).

[F]: Ventas agencia viaje: servicios documentados mediante facturas expedidas por agencias de viajes

[G]: Compras agencia viaje: prestaciones de servicios de transportes de viajeros y de sus equipajes por vía aérea

- Operación Seguro (exclusivamente para empresas aseguradoras)

- Arrendamiento local negocio (a rellenar exclusivamente por los arrendadores y arrendatarios de locales de negocio)

- Operación IVA de caja (se pondrá una “x” para operaciones a las que sea de aplicación el régimen especial del criterio de caja del IVA)

- Operación con ISP (Se pondrá una “x” para identificar separadamente del resto de las operaciones en las que el sujeto pasivo sea el destinatario de la operación)

- Operación régimen de depósito distinto del aduanero (Se pondrá una “x” para identificar separadamente del resto de las operaciones que hayan resultado exentas de IVA por referirse a bienes vinculados o destinados a vincularse al régimen de depósito distinto de los aduaneros)

- Importe percibido en metálico: Importes superiores a 6.000€ que se hubieran percibido en metálico de cada una de las personas o entidades relacionadas en la declaración

- Ejercicio: 4 cifras del año natural al que corresponde la declaración

- Importe anual de las operaciones: total (IVA incluido) de las operaciones con un cliente o proveedor

- Importe anual percibido por transmisiones de inmuebles sujetas a IVA: Se harán constar separadamente de otras operaciones que, en su caso, se realicen entre las mismas partes, las cantidades que se perciban en contraprestación por transmisiones de inmuebles, efectuadas o que se deban efectuar, que constituyan entregas sujetas en el IVA

IMPORTANTE: Las entidades a las que sea de aplicación la Ley 49/1960, de 21 de julio sobre la propiedad horizontal, deberán informar en el Modelo 347 de las adquisiciones en general de bienes o servicios que efectúen al margen de las actividades empresariales o profesionales, incluso aunque no realicen actividades de esta naturaleza.

Ejemplo: Una comunidad de propietarios que NO desarrolla ninguna actividad empresarial o profesional. A lo largo del ejercicio 2017 se han realizado reformas en las zonas comunes por importe de 15.000€. Además, los gastos de combustible ascendieron a 25.000€. ¿Cómo ha de informarse de estas operaciones en el Modelo 347?

Por las operaciones de reforma habrá de presentarse el Modelo 347. "Clave de operación" = D "Importe anual de las operaciones" = 20.000€

¡Atención! Por los gastos de combustible no deberá informarse, ya que se excluyen de la obligación de informar por operaciones de suministro de energía eléctrica, agua y combustibles siempre que su destino sea el uso y consumo comunitario. ? También se excluyen las operaciones derivadas de seguros cuyo objeto sea el aseguramiento de bienes y derechos relacionados con zonas y elementos comunes.

PÁGINA 3.

Hoja Anexo. Arrendamientos de locales de negocio ? Esta hoja deberá ser rellenada exclusivamente por los arrendadores de locales de negocio. Cuando entre el total de las operaciones de la clave [B] (ventas) figuren arrendamientos de locales de negocio, deberán cumplimentarse los datos requeridos en esta HOJA ANEXO; consignando el importe total de cada arrendamiento correspondiente al año natural al que se refiere la declaración.

Discrepancias cliente - proveedor

En determinados casos la existencia de discrepencias se encuentran justificados. En este sentido, existen discrepancias entre los importes declarados por el cliente y el proveedor en el caso que se reciba una factura en un periodo distinto al de la emisión.

Ejemplo: La sociedad X vendió a Y por un importe de 10.000 euros el 20 de marzo de 2017. La sociedad Y recibió la factura el 30 de abril y la registró en el libro de facturas recibidas en esa fecha. ? En el 347 de X la operación indicada debe incluirse, con la clave “B”, en la casilla correspondiente al 1T y en el 347 de Y se incluirá, con la clave “A” en la casilla correspondiente al 2T.

CONSULTAS DIRECCIÓN GENERAL DE TRIBUTOS SOBRE EL MODELO 347